こんにちは、ちいももです。

現在、家計を立て直し中で、

今後は毎年100万円の貯金&総額1000万円貯金を目指している

5人家族、三姉妹の母です。

今回のテーマは、

「貯金する前にしなければならない9のこと」

です。

いきなり、じゃあ貯金しよう!

というわけにはいきません。

物には順番があるのです。

そして、順番を間違えると、今より赤字になることも、あります。

貯金できる家計になるためのステップを一緒に進めていきましょう!

貯金する前に必要な9のこと

以下の9つのことを、順番にやっていきましょう

- 支出を隅々まで把握する

- 支出から必要度の低いものを削る

- 必要度が高いものでも、より安く抑えられるサービスに変更する

- 口座を整理する

- 部屋を片付ける

- 不要なものを売ったり捨てたりする

- 大まかに予算を決める

- 年間の特別費の予算を組む

- 数年またぐ特別費の予算を組む

一つ一つ見ていきますね。

支出を隅々まで把握する

流し見していたり、もはや確認もしていなかった通帳の細かい支出を全て確認していきます。

よく確認してみると、覚えのない支出が見つかるかもしれません。

少額の会費でも、毎月だといくら、年間だといくら、5年支払ったらいくら、と計算してみると

もったいないと感じられると思います。

私も確認してみたところ、夫があるミュージシャンの二つの会費を払い続けていたことがわかりました。

ひとつあたり月に500円程度でしたが、二つ合わせて毎月1000円。

1年で12,000円。

5年で60,000円。

ライブに行くわけでもなく、会員向けのコンテンツを楽しんでいるわけでもなく。

ただ、解約忘れだったようです。

私自身も、月に2回の楽しみのために毎月300円を支払っていました。

それは、家計の見直しを始めるタイミングで早々に解約しました。

支出から必要度の低いものを削る

上にも書きましたが、月300円の会費を解約して支出を削りました。

また、サブスクの利用頻度の低いもの、同じジャンルのサブスクの利用がある場合は、

1つにできないかを考えてみる。

この時に、家計におけるサブスクのバランスを考えてみてもいいかもしれません。

例えば、手取り20万円で趣味関係のサブスク(読書、音楽、動画など)に2万円支払っていたら、

多いのか、少ないのか?

人によると思いますし、否定するつもりはありません。

ただ、私と夫の共通の趣味はテレビ鑑賞と漫画を読むことです。

サブスクに加入するほど時間はありませんし、

録画したものが溜まっているので基本的には不要です。

ただ、夏休みや冬休みに初月0円のキャンペーンに入ってみるのはありだと思っています。

様々なコンテンツがあるので、毎回違うものを試せばしばらくお金がかからずに楽しめそうです。

子ども達もテレビが好きなので、そういう時に見ていなかったアニメや映画を見ても良さそうです。

ただ、いつまでキャンペーン期間なのか。

いつまでに解約しなければならないのか。

加入時にわかると思いますので、リマインダー機能やカレンダーを使って忘れずに解約しないと

もったいないお金の使い方になってしまいます。

必要度が高いものでも、より安く抑えられるサービスに変更する

よく言われていますが、まずは格安スマホですね。

私は、キャリアメールをなくしたくなくて中々踏み切れずにいましたが、

今現在、主にGメールを使用していて、全く不便はありません。

Gメールは、アカウントをいくつか作ることが出来ますし、

楽天やAmazonのサービスをはじめとして利用できなかったことは今のところありません。

昼間や人ごみの中でつながりにくいことはありますが、

遅くてもつながるなら良いと思っています。

今、私が使用しているのはiPhoneですが、機種代の分割入れても月々6,000円程度の支払いですので、

機種代金の支払いが終わってからの通信費が楽しみです。

それから、プライベートブランドを利用する。

食費の高騰は今に始まったことではありませんが、

子ども達も含め、ひもじさを感じさせたくはないので、

食費を抑えつつ美味しいものをお腹一杯食べさせたい。

そんな中、プライベートブランドを毛嫌いする必要があるでしょうか。

10年前は味が良くないものもあったように思いますが、

最近のプライベートブランドの品質はとても上がっていると思います。

食品以外にも日用品も、使えるものは何でも使わなくては節約なんて出来ません。

一度使ってみて、合う合わないの判断をしてみてはいかがでしょうか。

口座を整理する

よく言われているのですが、貯める家計になるには3つの口座を持つといいそうです。

使う口座・貯める口座・増やす口座

この3つです。

ただ、学校の引き落としや住宅ローンなど、自分ではどうにも出来ない場合があると思います。

でも、ちょっと手続きすればまとめられる!っていう場合は、

面倒だと思いますが、本当に面倒なのはわかりますが、

頑張って手続きして、不要な口座が出来たら、解約までやり切りましょう!

たくさん口座を持つメリットもありますが、銀行を渡り歩く手間と時間はなくしましょう。

そして、ネット銀行の利用を検討しましょう。

わざわざ記帳しに行かなくても、スマホから残高も支払金額の確認も出来ますし、

振込も出来ます。

例えば、楽天銀行はパパママ割から口座開設すると現金がもらえるし、

住信SBIネット銀行は、目的別の口座を最大10個まで作れるので、

貯めたい項目ごとにお金を分けて管理出来ます。

口座の開設は、ポイ活の対象になる場合がありますので、

ネットやインスタグラムなどで調べてから動くことをお勧めします。

ちなみに私は、

クレジットカードの引き落とし口座を変更したり、

そもそも支払いのクレジットカード自体を変更したり、

固定費の口座を変更したりして、

最近2銀行の口座を解約し、新しくネット銀行の口座を2つ開設しました。

ローンの支払いとか、子ども関連とかで変えられない口座もまだまだあるけど、

良い方向に変わっていっていると思います。

部屋を片付ける

私の場合、約13年過ごしたアパートから戸建てに引っ越したのですが、

引っ越すタイミングでも断捨離し、引っ越し後半年経ってまた少しづつ減らしているところです。

やっぱり、部屋が片付いているのって大事だな、と実感しています。

使いたいものがどこにあるか、残数がわかっていると無駄な買い物をしなくていいし、

探す時間もいらない。

家族も把握していれば、あれどこー?これどこー?攻撃を受けずに済みます。

今年みたいに、なかなか衣替えできない急に冬物が必要になる年も、

必要な物がすぐに取り出せれば、余分な時間もお金も使わなくていいってこと!

あと、片付ける場所が決まっていると、無心で片付けられるので考えなくていい。

とはいえ、私もまだまだ改善の余地しかないので、一緒に頑張りましょう!

とりあえず、年内にある程度片付けてさっぱりした部屋で新年を迎えたいよー

不要なものを売ったり捨てたりする

遅ればせながら、今年メルカリの売る側デビューしました。

ずっと気になってはいたんです。

ブックオフとかセカンドストリートとか行っても大した金額にならないのに、

メルカリではそこそこの金額で売っているあれこれ。

うちにもある、読まなくなった本や必要なかった雑貨など。

メルカリで買って、使って、必要な時期を過ぎた育児グッズ。

でも、面倒だし、自分の評価が悪くなるのも嫌。

そもそも、発送方法についてよくわからない。

匿名発送って、どうやるのかもよくわからない。

なんてためらっていました。

でも。

捨てるか、売るか?

よーくよーく考えて。

売れば自分のお小遣いが増えるし、子どもにもっと絵本を買ってあげたり、

コンビニでアイスを買ったりする資金にしてもいい。

家計の予算とは別に収入が増えるなら、やる選択肢しかないし、

やるなら早いほうが高く売れるものもあるなって。

始めて半年、ぼちぼち出品して、利益は2万円を超えました。

何もしなかったり、捨てていたら手に入らなかったお金です。

私は、メルカリの売り上げはメルカリでの買い物かメルペイでの支払いに充てています。

お楽しみ費のような感じで使っています。

まだやっていない方はメルカリやラクマ・ハピタスなど、

自分に合った方法で不用品をお金に変えましょう!

大まかに予算を決める

収入から固定費・流動固定費・先取り貯金を引いて、

残った額がやりくり費になります。

やりくり費を1週や10日など、決まった周期で割り振ったり、

食費・日用品費・子ども費などにわけて割り振ったりします。

どちらもやりくり費の合計金額は同じなので、自分のやりやすい割り振りにして大丈夫です。

使いながら変えていくのもいいと思います。

共通して気を付けるのは、やりくり費の合計を超えて使わない、それだけです。

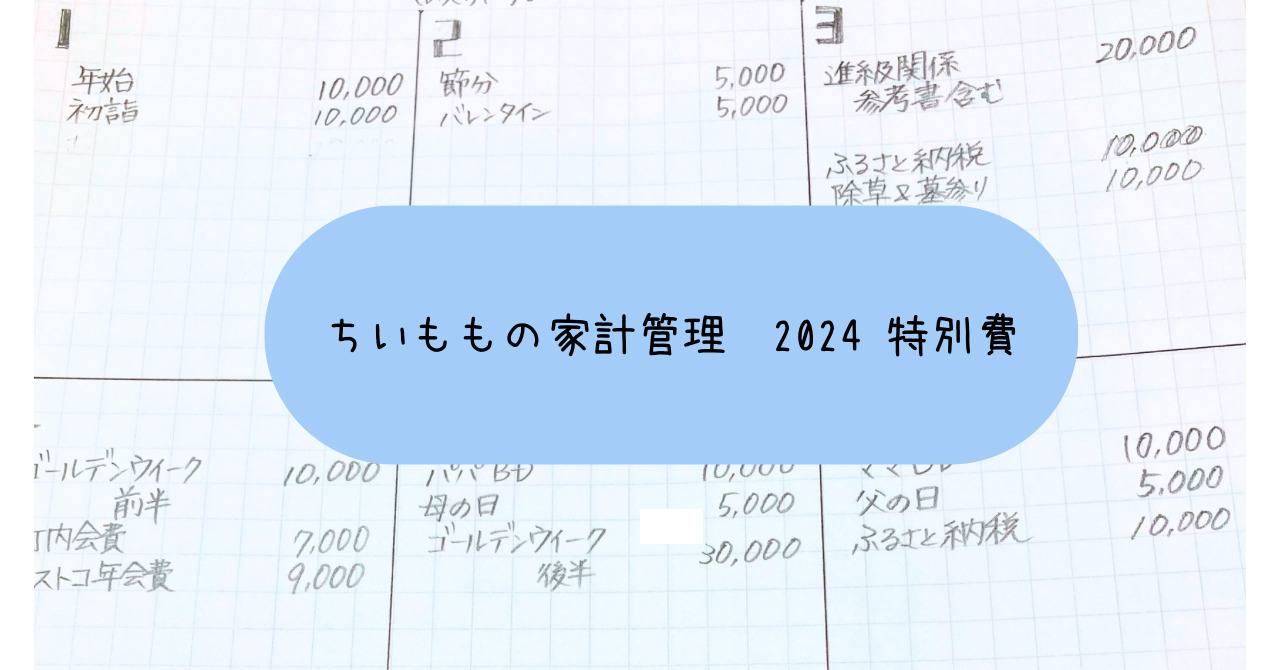

年間の特別費の予算を組む

そして、やりくり費の中に入らないものが特別費になります。

たとえば、税金関係・家族の誕生日や記念日、季節のイベントなど。

また、旅行費や家電購入用の資金などもあるといいかな、と思います。

それらを思いつく限り全て書き出し、それぞれいくらくらいかかるのか?も一緒に書いていきます。

今年や去年のかかった費用がわかると、より実際に近い金額を予想することが出来ます。

全て書き出したら、その合計金額を計算し、

12で割ってみましょう。

その数字が、毎月特別費のために積み立てなければならない金額です。

多いでしょうか、少ないでしょうか。

多ければ、どこかで減らせないか考えたり、

ボーナスも積み立てて月々の積立金額を減らすことも考えましょう。

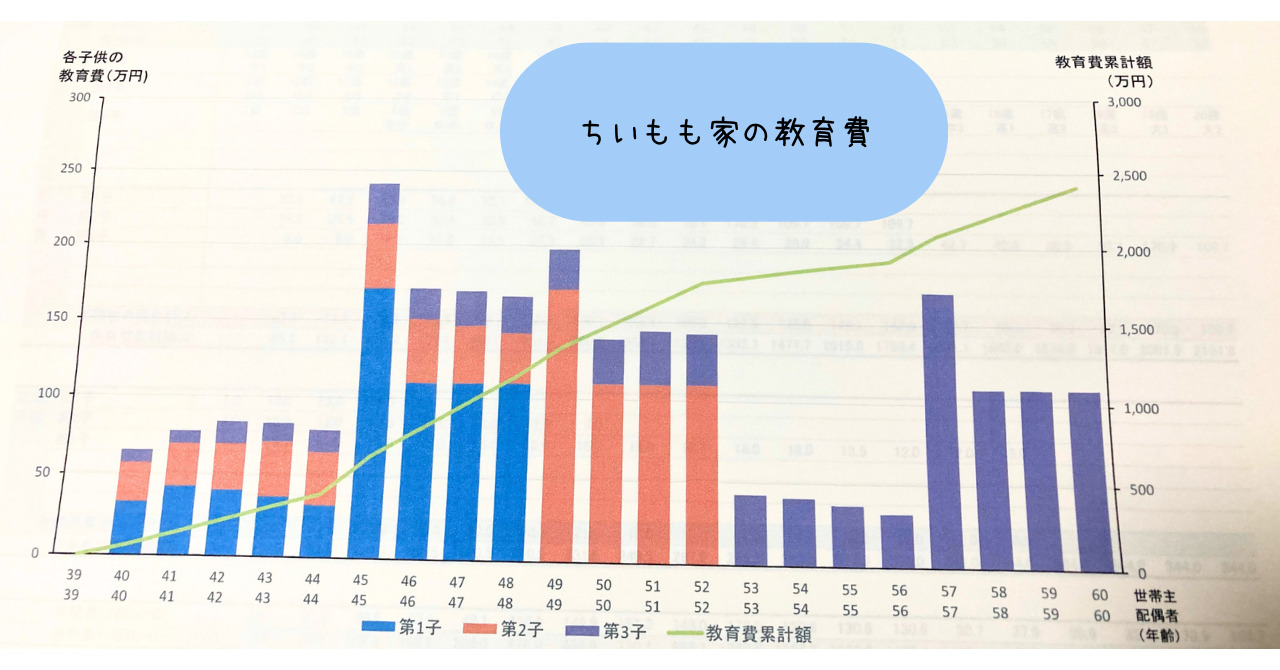

数年またぐ特別費の予算を組む

また、数年またいで考えなければならないものもあります。

老後の資金・教育費はもちろんですが、

車について言えば、買い替え費用や車検代。

住宅についてだと、賃貸の場合は更新費用。

持ち家の場合は、火災保険や修繕費。

一度に用意するのは大変ですので、

例えば、住宅ローンを支払う口座に毎月一定額多く入金しておいたり、

教育費の分は手元で少しづつ現金を残し貯め、

老後の資金は積み立てNISAで増やすなど。

一つのところに置かないで、分散させてみるのもいいかもしれません。

私の場合は、

住宅ローンの口座と車のローンの口座に少し多い切りのいい金額を入れていく、

教育資金は手元で貯めていく、

老後の資金用に積み立てNISAを始めるため、証券の口座を開設しました。

まだまだ始めたばかりなので、

これから変更するところも出てくると思うけど、

今現在はそんな感じです。

最後に

ここまで読んでいただき、ありがとうございます。

つたない文章で、読みにくい点が多々あったと思いますが、

今の家計管理を見直したい人、貯金したいけどなかなかできていない人、

赤字家計からなかなか脱却できない人、赤字と黒字を行ったり来たり安定しない人、

そんな方の役に立てたらいいなと思っています。

一緒に頑張って、毎月黒字・毎月貯金・毎月先取り貯金目指していきましょう!

それでは、また!

ちいももでした。